|

Haftalık Genel Gündem

Geçtiğimiz hafta yurt içinde büyüme ve enflasyon verileri ön plana çıktı. 2021 yılının son çeyreğinde Türkiye GSYH'si 2020 yılının son çeyreğine göre %9,1 yükseldi. Beklentiler de bu noktaya işaret ediyordu. Böylece Türkiye ekonomisi 2021 yılında %11 büyüdü. 2021 geneli için sanayi kollarına bakıldığında tarım,inşaat ve finans faaliyetlerinin daraldığı görülüyor. Kalan tüm sektörlerde ise büyüme elde edildi. Hem son çeyrekte hem de yıl genelinde büyüme, hanehalkı harcamaları ve net ihracat tarafından geldi. Son çeyrekte yatırımlar ve kamu harcamaları tarafında daralma görüldü. Türkiye'de Şubat ayında enflasyon üzerinde geçişkenlik etkileri hissedilirken, özellikle gıda tarafındaki fiyat artışları manşeti yukarı çekmeye devam ediyor. Buna göre Şubat ayında enflasyon aylık %4.8 artışla yıllık bazda %54.44 seviyesine geldi. Enflasyon üzerinde geçişkenlik etkilerinin devam etmesi ve enerji fiyatlarındaki yükseliş, yıl içinde tepe noktasının %60 seviyesinin üzerinde olabileceğine işaret ediyor. Cari petrol fiyatları ve FED'in sıkılaşma patikasına dair verdiği sinyaller enflasyon üzerindeki ilave yukarı yönlü riskleri canlı tutuyor. Güncel görünüm yılsonu enflasyonunun %40'ın üzerinde gerçekleşebileceğine işaret ediyor. Bununla beraber Şubat ayı için gelen öncü dış ticaret verisi 8.1 milyar dolar açık ile cari dengedeki olumsuz seyrin devam ettiğini gösterdi. Haftaya Ocak ayı cari denge verisi yayınlanmadan önce 2022 için toplam cari denge beklentimizi 22 milyar dolar açık oluşması yönünde revize ettik.

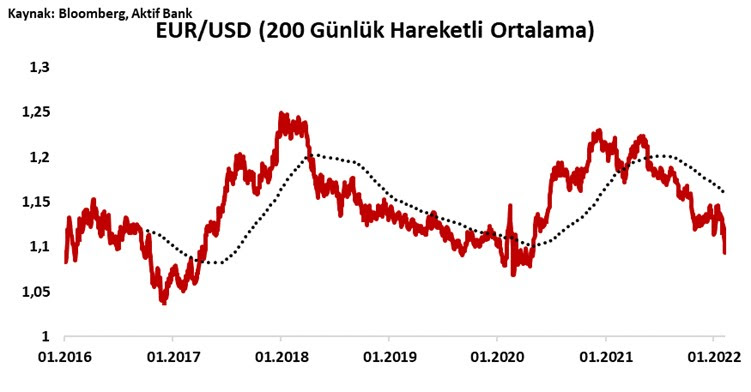

Küresel tarafta FED Başkanı Powell'ın verdiği sinyaller Mart ayında FED'in politika faizinde 25 baz puan artışa gitmesi yönündeki beklentileri pekiştirdi. Vadeli piyasa fiyatlamaları toplam 150 baz puanlık artışa işaret etmeye devam ediyor. Avrupa tarafında ise jeopolitik riskler hem enflasyon hem de büyüme üzerinde daha yoğun hissediliyor. Bu da uygulanacak politikanın sonuçlarının belirsizlik aralığını arttırıyor ve karar vericilerin elini güçsüzleştiriyor. Bunun bir sonucu olarak EUR/USD paritesinde 1.10 seviyesinin altında fiyatlamalar görüldü. ABD'de Şubat ayında tarım dışı istihdam 678 bin kişi artış kaydetti. Veri beklentilerin oldukça üstünde kalsa da saatlik ortalama kazançların yıllık %5.1 artış kaydetmesi enflasyon üzerinde ücret yönlü etkilerin sınırlı kaldığına işaret etti. Veri sonrası ABD işsizlik oranı %3.8 ile gerilemeye devam etti.

|

|

|

|

Döviz Kurları:

Gelişen ekonomi para birimleri için negatif bir hafta geride kalırken Güney Amerika para birimleri pozitif ayrıştı. Jeopolitik riskler çerçevesinde oluşan piyasa fiyatlamaları Doğu Avrupa tarafındaki varlıklara satış getirirken Rus rublesi haftalık bazda %25 oranında değer kaybetti. Türk Lirası da bu süreçte %3 seviyesinde değer kaybederken son 2 haftadır 50 günlük hareketli ortalamasından ayrışıyor. Türkiye CDS priminin 650 baz puan seviyesine yükselmesi, cari denge ve enflasyon konusunda piyasa beklentilerinin bozulması kur üzerindeki baskıyı da artırıyor.

Küresel tarafta Euro %2'nin üstünde değer kaybı ile negatif ayrışan tarafta yer aldı. EUR/GBP paritesinde de 2016'dan beri fiyatlamalarda görünen koridorun desteğinin test edildiği görülüyor. Dolar endeksi düşük risk iştahında kuvvetli seyrini sürdürüyor. FED tarafından gelen sinyaller para politikasında sıkılaşmaya işaret etmeye devam ettiği için USD tarafında kuvvetli görünümün devam etmesi beklenebilir.

|

|

|

|

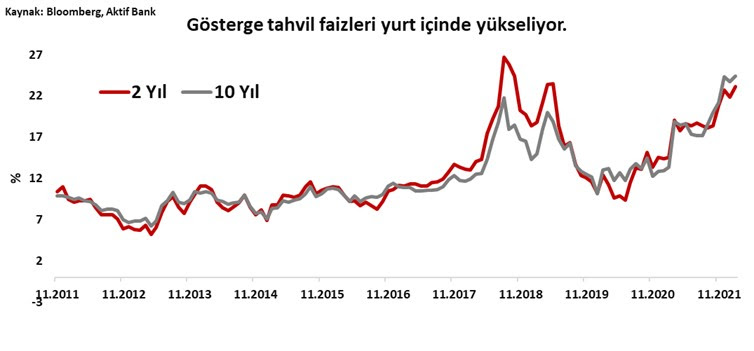

Faiz Enstrümanları:

Türkiye 2 yıllık gösterge tahvil faizi %23 seviyesinin üzerinde fiyatlanırken haftanın son işlem günlerinde bir miktar yükseldi. TL OIS piyasasında da tüm tenorlarda yükseliş görülürken 1 yıllık tenorda 300 baz puanın üzerinde artış görüldü. CDS fiyatlamaları ile faizler üzerindeki yukarı yönlü riskler bir süre daha devam edecektir.

Avrupa tarafında 10 yıllık tahvil getirileri haftalık bazda geriledi. ECB'nin faiz artırım konusunda bu yılı takvimden çıkardığına yönelik verdiği sinyaller tahvil faizlerini de aşağı yönlü etkiliyor. ABD'de vadeli piyasa fiyatlamaları 1 yıl içinde 150 baz puanlık faiz artırımına işaret ediyor. 1 ay öncesine göre ima edilen faiz artış beklentisi 10 baz puan daha yukarıda bulunuyor. Bu durum dolar endeksini desteklemeye devam ediyor.

|

|

|

|

Hisse Senetleri:

BİST100 endeksi haftayı kazançla geçirdi ve 2000 seviyesine yakın fiyatlanmaya devam etti. Kurdaki oynaklığın düşük seyretmesi ve yabancı pozisyonlanması hisse senetlerini destekliyor. Yabancı bankaların TL Swap pozisyonlanmaları, yabancı çıkışında sınırlı alan kaldığına işaret ediyor.

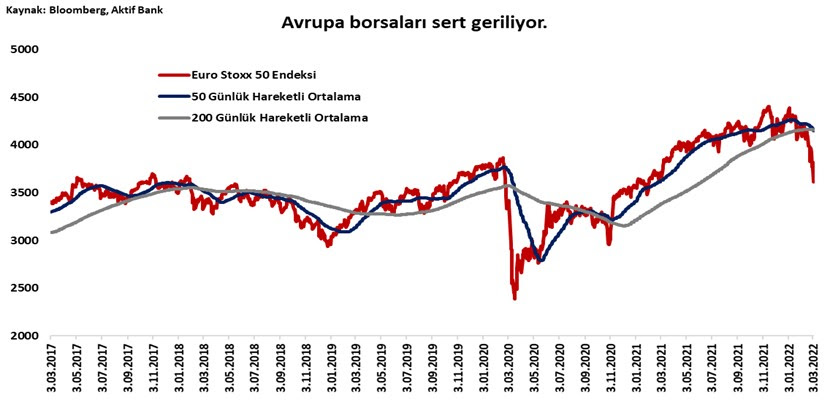

Küresel tarafta risk iştahının düşük olması hisse senetlerine de satış baskısı getirirken Avrupa tarafının oldukça negatif ayrıştığı görülüyor. Euro Stoxx 50 endeksi haftalık bazda %9'a yakın değer kaybı yaşarken Euro'daki değer kaybı da hesaba katıldığında reel olarak kayıplar derinleşti. İngiltere'de FTSE endeksi %11'in üzerinde kayıp yaşadı. Asya'da da kayıplar görülürken ABD'deki hisse senedi endekslerinin bir miktar daha pozitif ayrıştığı görülüyor.

|

|

|

|

Emtia:

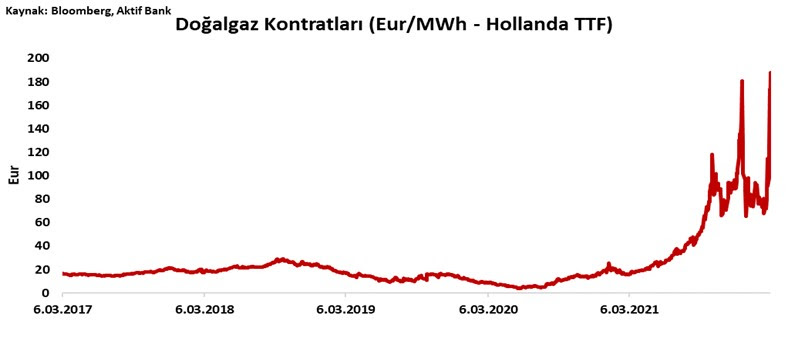

Değerli metaller tarafında petrol fiyatları ön plana çıktı. Arz tarafında zayıflık beklentileri petrol fiyatlarını yukarı yönlü desteklemeye devam ederken Brent petrol varili 120 dolar seviyesini test etti. İran ile nükleer anlaşma gelebileceği yönündeki haber akışları petrol arzını destekleyeceği için yukarı yönlü ralliyi bir miktar sınırladı. Diğer enerji fiyatları da o yükselirken Hollanda borsasında doğalgaz kontratları Aralık ayındaki seviyesini geçti. Değerli metaller tarafında kazançlı bir hafta geride kalırken paladyum %20'nin üzerinde değer kazancı elde etti.

|

|

|

|

Takip Edilecek Veriler

Haftaya yurt içinde Ocak ayı sanayi üretimi ve ödemeler dengesi verileri ön plana çıkıyor. Ocak ayında yüksek dış ticaret açığının da etkisiyle 7.8 milyar dolar cari açık verilmesini bekliyoruz. Cari enerji fiyatları cari denge üzerindeki zayıflığın sürmeye devam edeceğine işaret ediyor. Sanayi üretimi verisinde ise yıllık bazda kuvvetli baz etkisi olsa da enerji kesintilerinin etkisiyle aylık bazda daralma yaşanmasını bekliyoruz. Küresel tarafta ECB toplantısı ön plana çıkıyor. Hem iç talepte daralma hem de enflasyon tehlikesi ile karşı karşıya olan ECB'nin para politikası üzerine vereceği sinyaller takip edilecek. Son sözlü yönlendirmeler çerçevesinde ECB politika faizine dair beklentiler yaklaşık 30 baz puan düşüş kaydetti.

|

|

|

| |