|

Hatfalık Genel Gündem

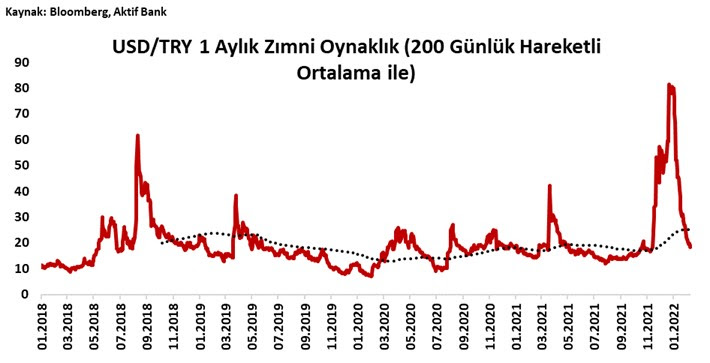

Geçtiğimiz hafta yurt içinde 2021 yılının son ayına ait ödemeler dengesi ve sanayi üretimi verileri açıklandı. Aralık ayında Türkiye 3.84 milyar dolar cari açık verirken böylece 2021 yılı 14.9 milyar dolar cari açık ile tamamlandı. Sanayi üretimi ise Kasım ayına göre %1.6 2020 yılının Aralık ayına göre %14.4 artış kaydetti ve 2021 yılı için kuvvetli büyümeyi teyit etmiş oldu. Net hata & noksan kalemi Aralık ayında 8.7 milyar dolar açık verdi. Portföy yatırımları tarafında çıkış görülürken hem cari açık finansmanı hem de yabancı yatırım çıkışları resmi rezervler üzerinde baskı yarattı. Böylece resmi rezervler Aralık ayında 13.8 milyar dolar geriledi. Sanayi üretiminde ivme kaybı yaşandı. Kasım ayında %3.3 olan aylık artış Aralık ayında %1.6 oldu. Lira'nın beklenen oynaklığı gerilemeye devam ederken geçmiş dönem ortalamalarına yakınsadı.

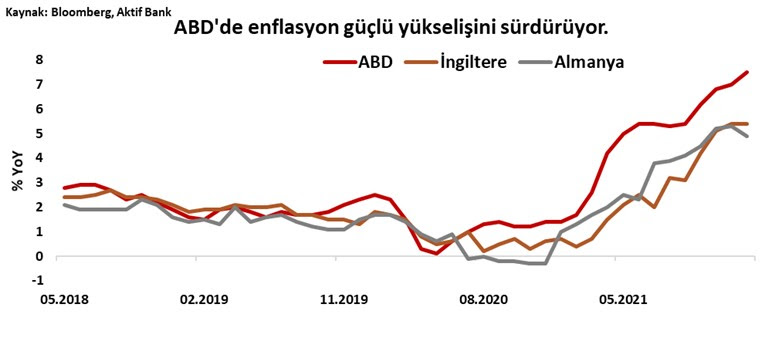

Küresel tarafta ise enflasyon verileri ön plana çıkarken varlık fiyatlamalarındaki oynaklığın da arttığı görüldü. ABD enflasyon verisi Ocak ayında %7.3 seviyesindeki beklentilere karşın yıllık bazda %7.5 artış kaydetti. Çekirdek enflasyon verisi de beklentilerin %0.1 üzerinde gerçekleşti. Verisi sonrası ilk etapta dolar endeksi kuvvetlenirken sonrasında piyasanın tam ters yönde pozisyonlandığı görüldü. Bununla beraber FED tarafından gelen açıklamalar ile vadeli piyasa fiyatlamaları Mart toplantısı için 50 baz puanlık artışa işaret ediyor. Hem ABD hem de Avrupa tarafında faiz getirilerinin yukarı geldiği haftada kısa vadeli faizlerdeki yükseliş daha fazla oldu.

|

|

|

|

Döviz Kurları:

Gelişen ekonomi para birimleri için karışık bir seyrin izlendiği haftada Arjantin pezosu dışında Güney Amerika'daki para birimleri ABD dolarına karşı kazançlı bir hafta geçirdiler. ABD enflasyon verisinden sonra ise tüm gelişen ekonomi para birimlerinde bir miktar gerileme görüldü. TL'de oynaklığın düşük kaldığı haftada 13.5-13.6 aralığındaki dar bir bantta fiyatlamalar gerçekleşti.

Küresel tarafta G10 para birimlerinde oynaklığın yüksek seyrettiği görüldü. Avustralya doları pozitif ayrışırken İsveç kronu negatif ayrıştı. EUR/GBP paritesinde 0.84 seviyesine yakın fiyatlamalar devam etti. EUR/USD tarafında 1.14 seviyesi önemli bir destek olmayı sürdürürken ABD tarafına göre daha hızlı yükselen Swap faizleri para birimini de destekliyor. Dolar endeksi 50 günlük hareketli ortalamasını aşmakta zorlanırken 100 günlük hareketli ortalamasından da destek buluyor.

|

|

|

|

Faiz Enstrümanları:

TL OIS piyasasında geçtiğimiz hafta 6 ay ve üzeri tenorlarda faizlerin gerilediği görüldü. Kısa vadeli faizler de TCMB toplantısında faiz değişikliği olmayacağı yönündeki beklentilerin fiyatlamalara yansıdığına işaret ediyor. İki yıllık gösterge tahvil faizi de %20.8 seviyesinde yatay kaldı. Buna karşın 10 yıllık tahvil faizinde hafta içinde gerileme görüldü ve faizler %22'nin altına indi.

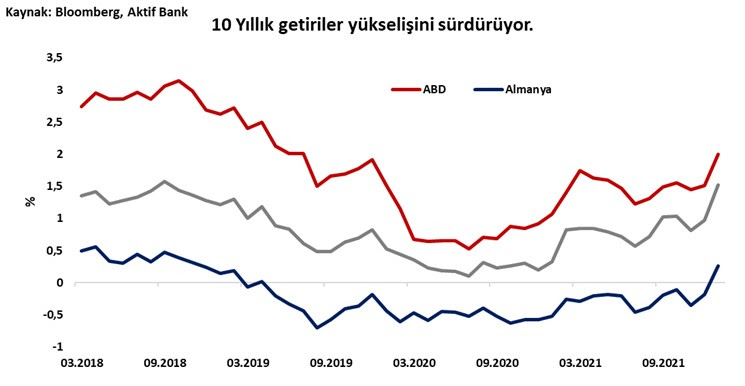

Avrupa tarafında 10 yıllık tahvil getirileri haftalık bazda yükselişini sürdürdü ve 15 baz puana kadar yükselişler görüldü. Genel olarak gösterge faizlerin 2018'deki seviyelerini test ettiği görülüyor. Euro faiz takası fiyatlamalarında (IRS) genel olarak 20 baz puana kadar yükseliş görülürken ABD faiz takası fiyatlamaları 3 yıla kadar olan tarafta sert yükselirken uzun tarafta yatay seyretti. ABD getiri eğrisi de haftalık bazda yükseldi. ABD'de 2 yıllık tahvil getirisi ile 10 yıllık tahvil getirisi arasındaki fark 2021 yılının Nisan ayında 160 baz puan iken bu hafta itibariyle 40 baz puana geriledi.

|

|

|

|

Hisse Senetleri:

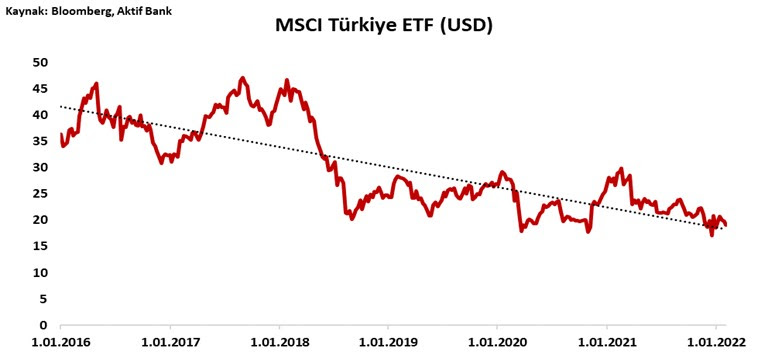

Geçtiğimiz haftaya çok benzer fiyatlamalar görülürken 2000 bandının çevresinde fiyatlanan BİST100 endeksi haftayı yükselişle geçirdi. Dolar endeksindeki yükseliş ve küresel faiz artırımı beklentileri ile risk iştahındaki düşüş son işlem gününde bir miktar kayıp getirdi. MSCI Türkiye ETF'i de yatay bir seyir gösterirken yılbaşına göre %9 yukarı fiyatlanıyor. Ancak cari seviyesini yine yılbaşından veri 4. kez test ediyor.

Küresel tarafta da bir önceki haftaya benzer fiyatlamalar devam etti. Abd enflasyon verisi sonrası Nasdaq başta olmak üzere ABD'deki hisse senedi endeksleri zayıf bir performans sergiledi. Avrupa tarafında da bir önceki haftaya göre kısıtlı da olsa kazançlar elde edildi. Bu noktada DAX endeksi pozitif ayrıştı. Haftanın son işlem günlerinde görülen oynaklık ile VIX endeksinde de bir miktar yükseliş görüldü.

|

|

|

|

Emtia:

Metal fiyatları dolar endeksindeki harekete karşın güçlü kalmayı başarsalar da paladyum zirve noktasından yaptığı gerilemeyi sürdürüyor. Gümüşte kazançlar bir miktar ön plana çıktı ancak altın fiyatlarının 1830 dolar seviyesi üzerinde kalıcı olmakta zorlandığı görüldü. Brent petrol 92 dolar seviyesinde kalmayı sürdürdü. Emtialar tarafında genel olarak çift yönlü fiyatlamaların boyunun arttığı görülse de tek yönlü trendlerin ivme kaybettiği fark ediliyor.

|

|

|

|

Takip Edilecek Veriler

Haftaya yurt içinde Ocak ayı bütçe dengesi ve konut satışları verisi ile Aralık ayına ait konut fiyat endeksi verileri takip edilecek. Öncü bir gösterge olarak Şubat ayı tüketici güven endeksi verisi haftanın son işlem gününde yayınlanacak. Haftanın öne çıkan başlığı ise TCMB'nin PPK toplantısı olacak. Piyasa beklentisi politika faizinin %14 seviyesinde sabit bırakılmasına işaret ediyor. Küresel tarafta Çin ve İngiltere'den gelecek enflasyon verileri önemli olacaktır. Bununla beraber Almanya'da açıklanacak ZEW anketleri ekonomik aktivite için fikir verecektir.

|

|

|