|

Haftalık Genel Gündem

Hafta başında yurt içinde Nisan ayına dair yayınlanan veriler takip edildi. Sanayi üretimi kuvvetli bir seyir göstererek %6.4 oranındaki beklentileri aştı ve Nisan ayında %10.8 yükseliş kaydetti. Perakende satışların da Nisan ayında %14.7 yıllık büyüme kaydetmesi ikinci çeyrekte ekonomik aktivitede toparlanma olduğuna işaret ediyor. Cari denge tarafında da beklentilerden bir miktar olumlu bir gerçekleşme görüldü. Nisan ayında 2.75 milyar dolar cari açık verilirken 12 aylık toplam cari işlemler açığı 25.7 milyar dolar oldu. Altın ve enerji hariç cari işlemler dengesi 4 milyar dolar fazla verirken yüksek enerji fiyatlarının etkisi de hissedilmeye devam ediyor. Nisan ayında doğrudan yatırımlar kaynaklı 323 milyon dolar net giriş elde edilirken portföy yatırımları tarafında 606 milyon dolar çıkış gözlendi. Konut fiyatları TCMB'nin açıkladığı veriye göre Nisan ayında bir önceki yılın Nisan ayına göre %126.95 oranında artış kaydetti.

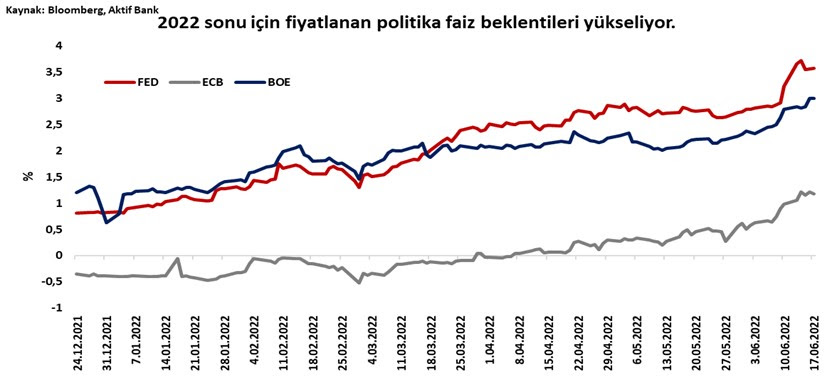

Küresel tarafta merkez bankası toplantıları ön plana çıkarken ilk toplantı sürpriz bir şekilde toplanan Avrupa Merkez Bankası'ndan (ECB) görüldü. Geçtiğimiz hafta resmi toplantısını yapan banka, İtalya tahvil faizlerindeki kuvvetli yükseliş ile Euro bölgesi tahvil faizlerinin birbirinden ayrışması nedeniyle bu hafta yeniden toplandı. 1 Temmuz itibariyle tahvil alım programını sonlandıracağını duyuran ECB, tahvil faizlerinde ayrışma devam ederse yeniden tahvil alımı uygulayacak. Aynı gün FED 75 baz puan faiz artırımına gitti. Böylece yeni FED faizi 1.5-1.75% seviyesine geldi. ABD'de enflasyonun Mart ayında %8.5 ile tepe noktasını gördüğü düşünülürken Mayıs ayında sürpriz olarak %8.6 seviyesine gelmesi FED'in daha şahin olması gerektiği yönündeki fiyatlamaları ve beklentileri artırdı. Bu noktada FED üyelerinin karar ile ilgili 2 haftadır konuşma yasağının olması ve enflasyondaki sürprizin bu bölümde gelmesi 75 baz puanlık artırım beklentilerini tasdikledi. Ekonomik tahminlerin ve FED üyelerinin faiz beklentilerinin yayınladığı bu toplantıda (bir önceki Mart ayındaydı) 2022 için FED üyelerinin medyan beklentisinin 175 baz puan daha faiz artırışı olduğu görülüyor. Cari beklentiler FED'in bir sonraki toplantıda 75 baz puan ve sırasıyla diğer toplantılarda 50,25,25 baz puanlık artışa gideceğine işaret ediyor. İngiltere Merkez Bankası (BOE) da hafta içinde faiz artırdı. BOE piyasa beklentileriyle paralel olarak 25 baz puan faiz artırımına giderken 6 üye 25 baz puan 3 üye 50 baz puan artırım yönünde oy kullandı. Böylece BOE politika faizi de %1.25 seviyesine gelmiş oldu. Bir diğer sürpriz karar da İsviçre Merkez Bankası tarafında görüldü. Banka -0.75% seviyesinde olan politika faizinde 50 baz puan artışa gitti. Bu karar sonrası Frank %2'den fazla değer kazandı. Piyasa fiyatları bu yıl sonu için FED faizini %3.6 , BOE faizini %3 ve ECB faizini %1.25 seviyesinde fiyatlıyor.

|

|

|

|

Döviz Kurları:

Gelişen ekonomi para birimlerinde satıcılı seyir devam ederken Ruble %2'nin üzerinde kazançla pozitif ayrıştı. TL tarafında 17.30 direnci kuvvetli görünürken oynaklığın son derece düştüğü görülüyor. CDS 800 baz puanın üzerinde kalmaya devam ediyor.

G10 para birimlerinde hareketli bir hafta geride kaldı. Frank SNB'nin faiz artırım kararı ile pozitif ayrışırken Yen 135 seviyesini test etmeye devam ediyor. FED toplantısında karar oldukça kuvvetli bir dolar endeksi hakim oldu. Karar sonrası piyasa fiyatlamaları yön bulmakta zorlansa da dolar endeksinin bir miktar gerilediği görülüyor. BOE için yılsonunda ima edilen faizin %3 seviyesine kadar fiyatlanması Sterlin'i destekledi.

|

|

|

|

Faiz Enstrümanları:

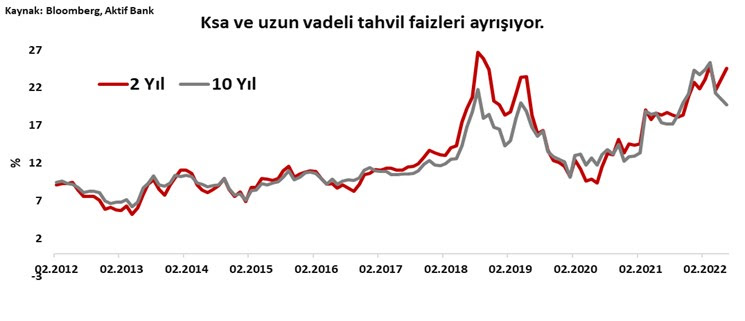

Yurt içinde faiz kanadında TCMB kararı ile uzun vadeli tahvillere olan banka talebinin arttığı görülüyor. Bu da faizlerin sert bir şekilde aşağı gelmesine sebep oldu. 10 yıllık gösterge tahvil faizi %20'nin atlında fiyatlanırken 2 yıllık gösterge tahvil faizi %24.5 seviyesinde bulunuyor. TL OIS piyasasında ise tersi bir görünüm hakim oldu. 1 yıllık tenorda haftalık bazda 385 baz puan artış görülürken eğrinin tepe noktası 2 yıllık tenor olarak görülüyor ve bu tenordaki işlemler %37'nin üzerinde bir faizle gerçekleşiyor.

Küresel tarafta faizlerde yükseliş devam ederken Avrupa'da İtalya ve İspanya 10 yıllık tahvil faizlerinin ECB kararı sonrası bir miktar gerilediği görülüyor. İsviçre 10 yıllık tahvil faizi de %1.3 seviyesine yükseldi. ABD'de haftalık bazda 10 yıllık tahvil getirisi 15 baz puan geriledi ve %3.2 seviyesinde fiyatlandı.

|

|

|

|

Hisse Senetleri:

BİST100 endeksi 50 günlük hareketli ortalamasından destek bulurken 2500 seviyesinin üzerinde fiyatlandı. USD cinsinden bakıldığında ise 50,100 ve 200 günlük hareketli ortalamalarının altında fiyatlanıyor. MSCI Türkiye ETF'i de Mart ayından bu yana en düşük seviyesinde işlem görüyor.

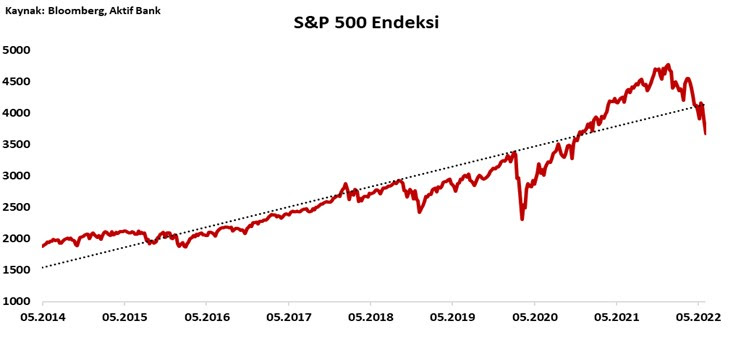

Küresel tarafta hisse senetleri için satıcılı seyir devam etti. S&P 500 endeksi %9'a yakın haftalık bazda değer kaybı yaşarken NIKKEI endeksi de %7'ye yakın değer kaybetti. Avrupa'da da satışlar yoğunlaşırken Euro Stoxx 50 endeksi %3.5 değer kaybı yaşadı. S&P 500 endeksi 50 günlük hareketli ortalamasının %12 altında fiyatlanıyor.

|

|

|

|

Emtia:

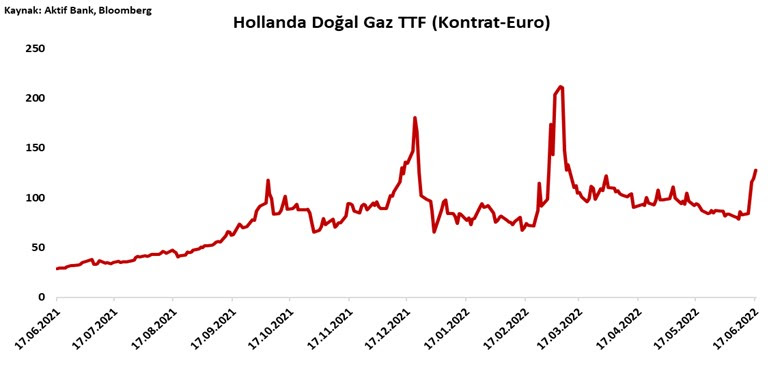

Değerli metaller için hafta içinde kuvvetli dolar endeksi ile beraber satış baskısı hakim olurken FED kararı sonrası bir miktar toparlanma görüldü. Buna rağmen altın, paladyum ve platin haftayı kayıpla geçirdi. Petrol fiyatlarında yüksek seyir devam ediyor. Brent petrol varili 120 dolar seviyesinin üzerinde fiyatlanmaya devam ederken Hollanda doğal gaz TTF piyasasında kontratlar bir hafta da %50'den fazla yükselerek 130 Euro seviyesine geldi.

|

|

|

|

Takip Edilecek Veriler

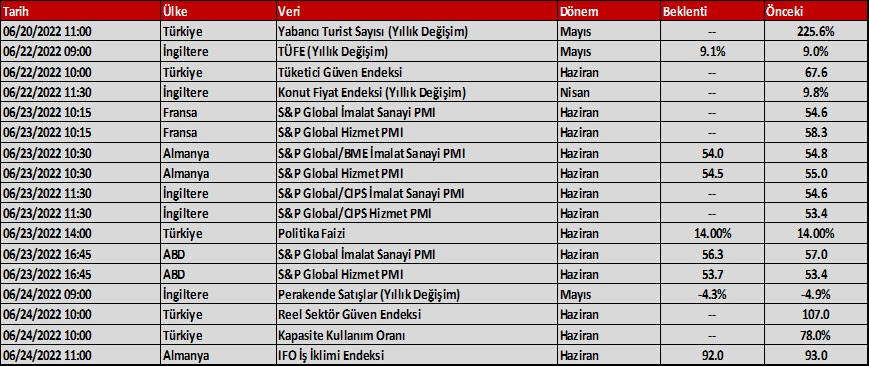

Önümüzdeki hafta yurt içinde TCMB faiz kararı ön plana çıkacak. %14 seviyesinde bulunan politika faizinin sabit bırakılması bekleniyor. Küresel tarafta ise PMI verileri takip edilecek.

|

|

|